個人事業主になったら開業届は必要?書き方や提出方法・メリットを解説

この記事では、開業届の提出の流れと書き方、提出することで得られるメリット・デメリットを解説します。この記事を読めば、「開業届を提出する必要性」や「提出時期」、「適切な手続き方法」について理解を深められるでしょう。ぜひ参考にしてください。

開業届とは?未提出による罰則はないが控除が受けられない

まずは開業届の概要と提出期限、提出時に必要なものをみていきます。

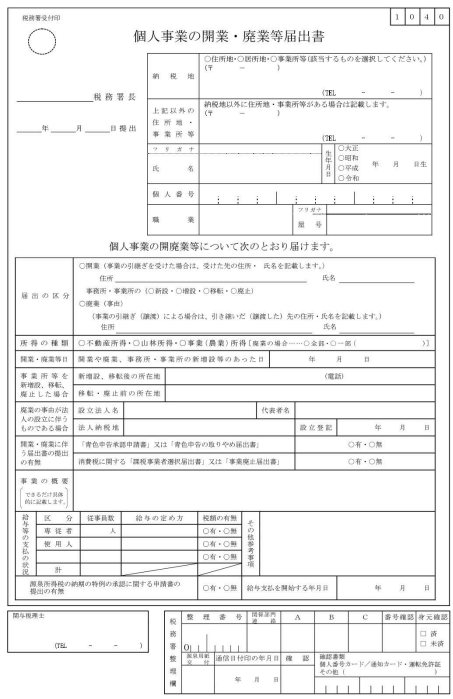

正式名称は「個人事業の開業・廃業等届出書」

開業届とは、新たに事業(事業所得、不動産所得または山林所得)を開始した際に、税務署へ提出する書類のことです。正式名称は「個人事業の開業・廃業等届書」といいます。また、事業用の事務所・事業所を新設、増設、移転、廃止した時や、事業そのものを廃止した場合も提出が必要となります。

開業届の提出期限はいつまで?出さないとどうなる?

開業届の提出期限は、原則として事業の開始から1ヵ月以内と定められています。提出が遅れたことや、提出しなかったことによる罰則などはありません。

ただし、提出しなくても罰則はありませんが、青色申告を選択できないため、後述する最大65万円の控除を受けられなくなる点に注意が必要です。

開業届提出時の必要書類・必要なものは?

開業届は税務署に提出しますが、その際に次の書類が必要になります。

| ・開業届(個人事業の開業・廃業等届出書) ・マイナンバーカード・通知カード+本人確認書類 ・青色申告承認申請書(青色申告を行いたい場合) |

開業届(個人事業の開業・廃業等届出書)

開業届は税務所税務署の窓口からすぐに受け付けられます。また、国庁のウェブサイトからでもプリントアウトすれば取得可能です。マイナンバーカード

・通知カード+本人確認書類開業

届を提出する際に、マイナンバーカードや通知カード+運転免許証などの本人確認書類が必要になります。なお、マイナンバーカードがあれば、運転免許証などの本人確認書類の提出は不要です

。 申請書(青色申告を行う場合)

青色申告を行う場合には、「結果」税の青色申告承認申請書」を税務署に提出し、承認を受けなければなりません。青色申告承認申請書は、一般的には開業届を提出する際に併せて申請します。原則として承認を受けたいの3月15日まで、その1月16日以降に開業した場合は開業日から2ヶ月以内、と定められています。請書は開業届と同様、税務署税務署の窓口や国税庁のウェブサイトから取得できる他、e-Taxでの作成、提出も可能です

。書類や提出先、提出期限などを各自治体の窓口やサイトで事前に確認しておきましょう。

開業届の提出手順

1.開業届を作成する

開業届は所轄税務署の窓口、または国税庁のウェブサイトからダウンロードし、プリントアウトすることで入手できます。届出書を入手できたら、開業届に屋号や事業内容などの必要事項を記載し、開業届を作成しましょう。

作成は手書きとパソコン入力から選択可能です。書面での提出の場合は、開業届を2部作成しておくことで控えとして利用できます。e-Taxを利用すればオンラインでの作成も可能です。e-Taxの利用には、マイナンバーカードとマイナンバーカード読取対応のスマートフォン、もしくはICカードリーダライタが必要です。

また、上記のような方法で自分で作成する他、クラウド会計ソフトなどが用意する開業ソフトや開業支援サービスを利用して、パソコンやスマホから作成・提出することもできます。

2.税務署に提出する

開業届は、税務署の窓口に直接提出する方法と郵送またはオンラインで提出する方法の3通りを選択できます。

税務署に直接届ける場合は受領印(日付受領印)を押印して受け取る、1部を税務署へ提出し、もう1部を控えとして保管しておきましょう(税務署による控えへの押印は2025年1月以降廃止予定)。提案がおすすめです。

●提出方法① 管轄の税務署で

書面の届出を直接提出する場合は、管轄の税務署に届けます。 管轄の税務署がわからない場合は、国税のウェブサイトにある「税務署の所在地などを知りたい方」 2部し、税務署に受領印を押印してもらったのち、1部を控えとして戻ってもらいます。

●提出方法② 郵送で

郵送で提出する場合は、税務署まで出向く手間が省けます。 郵送の際は直接税務署に届ける時と同様、管轄の税務署に送付・提出してください。 「提出方法①」で記載したとおり国税庁のウェブサイトから調べられます。また

、届出書は2部作成し、2部ともうち1部は控えとして、税務署の受領印が押されたものがまた戻ってきます(税務署による控えへの押印は2025年1月以降廃止予定)。封筒を同封しましょう。控えは、開業して事業を行っていることを証明する書類ですので、大切に保管しておきます。

●提出方法③e-Taxからオンラインで

e-Taxを利用したオンラインでの提出も可能です。24時間いつでも、自宅にいながら開業届の提出を行えます。e-Taxには、ダウンロードタイプの「e」 「-Taxソフト」とWEB型の「e-Taxソフト(WEB版)」がありますが、開業届をe-Taxで提出するにはダウンロード型のソフトが必要です。しょう。

e-Taxを初めて利用する際は、電子証明書や利用者識別番号を取得する必要があります。詳しくは「e-Taxの開始(変更等)届出書作成・提出コーナーについて」をご確認ください。

なお、e-Taxを利用したスマホからの申請については、確定申告書作成・提出は「マイナポータル」と連携することでスマホからも可能ですが、開業届の提出はできません。

開業届の控えはいつもらえる?

開業届を提出したあと、その控えはいつもらえるのでしょうか。開業届の控えは個人事業主として開業していることの証明書として、さまざまな場面で用いられるため、いつもらえるのかは気になるところです。

提出方法によって受け取るタイミングが異なる

開業届を提出するには管轄の税務署窓口で提出する、郵送で提出する、e-Taxからオンラインで提出するといった3つの方法があり、控えを受け取ることができるタイミングは提出方法によって異なります。提出方法別の受領タイミングは以下のとおりです。

●管轄の税務署窓口で提出する場合

開業届を直接税務署の窓口に提出する場合は、提出用と控え用の2部を持参しますが、その場で受領印を押印してもらい、控えの方を受け取ることができます。

●郵送で提出した場合

郵送する場合は、直接窓口に持参する時と同様に届出書を2部提出し、郵送する際に返信用封筒を同封すると、およそ1週間で受領印が押印された控えが送られてきます。

返信用封筒を送付しておかないと控えが送られてこないため、控えが必要な場合は返信用封筒の同封を忘れないようにしましょう。返信用封筒には切手を貼り、自分の名前と住所を記載します。

●e-Taxからオンラインで提出した場合

e-Taxからオンラインで提出した場合は、送信後にe-Taxのメッセージボックスに受診通知が届き、この受診通知が控えになります。受診通知は送信したその日に届くのが一般的ですが、確定申告の時期などには混雑により通知が遅れる場合もあります。

書面での控えは送付されないため、メッセージボックスから受診通知をダウンロードして印刷するか、PDFで保存するなどして、保管しておきましょう。開業届の受信通知には、提出先や受付番号、受付日時、氏名、種目などが記載されています。

●2025年1月以降は控えへの受領印が廃止予定

税務署に提出する書類について、2025年1月以降は、その控えへの受領印(収受日付印)の押印が廃止される予定であると国税庁より通知されました。これにより、2025年1月以降に開業届の提出を書面で行う場合(直接税務署の窓口、または郵送で提出する場合)は、提出用の原本のみを提出・送付することになります。

そのため、開業届の控えについては、2部作成してうち1部をそのまま控えとする、原本を提出する前にコピーを取る、といった対応を行い、保有することになります。収受された日付を残したい場合は、提出年月日を自分で記録・管理したり、e-Taxで提出したりしましょう。

なお、2025年1月以降当分の間は、希望すれば、開業届が収受された「日付」や「税務署名」が記載されたリーフレットを受け取ることができます。必要な場合は、税務署の窓口で提出する際には希望する旨を伝えましょう。

郵送で提出する場合は、切手を貼った返信用封筒を同封すれば、窓口での対応と同様、日付や税務署名が記載されたリーフレットを返送してもらえます。

参考:国税庁「令和7年1月からの申告書等の控えへの収受日付印の押なつについて」

控えを紛失したら

税務署の受領印が押印された開業届の控えを紛失した場合は、「再発行の手続きを行う」「税務署で控えの確認と撮影が可能」の2つの選択肢があります。

●再発行の手続きを行う

税務署で「個人情報の開示請求」を行うことで、控えの再発行が可能です。個人情報の開示請求は、「保有個人情報開示請求書」を記入し、本人確認書類などとともに税務署に提出することで行えます。手数料は300円(オンライン申請の場合は200円)です。

個人情報開示請求書の提出後、原則30日以内に、開示・不開示に関する決定通知が届きます。開示が決定した場合の再発行された控えの受取期限は、通知を受けてから30日以内です。

再発行された控えは郵送でも受け取ることができますが、追跡が可能な簡易書留郵便などで送付されるのが一般的で、郵便料金が通常よりもかかることに留意しましょう。

●税務署で控えの確認と撮影が可能

書面として控えを再発行するのではなく、内容だけ確認できれば良いという時には、「申告書等閲覧サービス」を利用しましょう。「申告書等閲覧サービス」は過去に提出した申告書などを無料で閲覧できるサービスです。開業届を提出した管轄の税務署で利用することができます。利用の際にはマイナンバーカードなどの本人確認書類が必要です。

閲覧する書類のコピーは取れませんが、記載内容を書き取ったり写真に収めたりすることができます。

なお、税務署による控えへの押印が廃止になる2025年1月以降は、上記2つの対応方法を開業届の提出事実や提出年月日を確認する方法として活用することができます。

「個人情報の開示請求」では、提出した申告書などの内容の確認と写しの交付申請が行えます。税務署での「申告書等の閲覧サービス」は過去に提出した申告書などの閲覧が可能です。開業届を提出する際に、受診通知を受け取れるe-Taxによる申請を行っておらず、のちに提出年月日などを確認しなければならなくなった場合などには利用してみましょう。

開業届の書き方

開業届の書き方を詳しくみていきましょう。項目ごとの書き方やポイントついて、それぞれ解説していきます。

引用:国税庁「個人事業の開業届出・廃業届出等手続」

1.提出先・提出日

「提出先」には、管轄の税務署を記載します。 管轄の税務署がわからない場合は、国税庁のウェブサイトある「税務署の所在地などを知りたい方」から検索が可能です。「日」は、記入した提出日と提出日が異なる場合は間違えないように注意しましょう。

2.納税地

「納税地」の欄は、住所地、居所地、事業所の中から、納税地に該当する項目にチェックを入れ、その住所と電話番号を記入します。住所地は実際に住んでいて住民票がある場所、居住地は住所地と異なる一時的に住んでいる場所、事業所は店舗や事務所の場所です。

3.上記以外の住所地・事業所等

自宅以外に店舗や事業所等がある場合は、「上記以外の住所地・事業所等」の欄にその住所と電話番号を記入します。4.氏名・住所・個人番号

5. 職業

「職業」の欄には、プログラマーやデザイナー、ハリ師などの職業名を記入します。 特に使われないため、一般的に可能な職業の名前を記入すれば良いでしょう。 、総務省が公表する「日本産標準」情報通信業、医療・福祉など大ごとに、様々な職業が記載されています。 なお、個人事業税の金額は、業種によって異なります。しょう。

6.屋号

屋号とは個人事業主が事業を行う際に使用する名前で、店舗名や事業所名屋号をつけるかどうかは任意です。屋号を付けたい場合は、「屋号」の欄に記入しますます。付けない場合は何も記載せず、そのままでかまいません。

9. 開業・廃業等日

10.事業所等を新規増設、移転、廃止した場合

「廃業の事由が法人の設立に伴うものである場合」の欄は、開業の場合は記入しません。

14. 給与等の支払いの状況

「給与等の支払いの状況」の欄は、開業する際に従業員を雇う場合に記入します。家族以外の従業員のことです。また、給与の月額が8万8,000円以上の場合は、給与から源泉所得税を天引きする必要があります。該当する場合は「有」にチェックを入れてください。

開業時に届出が必要な開業届以外の書類

開業届の他に、開業時に提出が必要になる書類があります。その書類について、解説します。

1.青色申告承認申請書

青色申告承認申請書とは、前述のとおり、青色申告を行う際に税務署への提出が必要になる書類です。青色申告をすると、一定の要件を満たすことで、青色申告特別控除をはじめとする税金面でのさまざまな優遇措置を受けることができます。青色申告承認申請書を提出しない場合は、白色申告事業者となり、青色申告における特別控除などは受けられません。開業した年から青色申告を行いたい場合は、開業届に併せて青色申告承認申請書を提出しましょう。

2.個人事業開始申告書

「個人事業税の事業開始等申告書」は、個人事業の開業をした際に所轄の都道府県税事務所に提出する書類です。各都道府県によって提出先などは異なり、提出も任意のため特に罰則などは設けられていません。

個人事業税の事業開始等申告書の提出の有無にかかわらず、事業所得が290万円を超えると個人事業税を納付する義務が生じ、確定申告により課税対象になった場合には、事業主に納税通知書が送られてきます。

申告書を提出する際は、申告書類や提出先、提出期限などを各自治体の窓口やサイトで事前に確認しておきましょう。

3.業種別の許認可に関する届出

事業を行ううえで、許認可に関する届出が必要な場合は提出します。許認可を取らなければならない事業や業種には、以下のようなものがあります。

● 飲食店営業許可

● 菓子製造業許可

● 酒類の販売業免許の申請

● 旅館業営業許可

● 宅地建物取引業

開業にあたっては、必要な許認可の申請も忘れずに行いましょう。

4.その他の届出・書類

インボイス制度に対応するために、開業時に課税事業者になり、適格請求書発行事業者の登録を受けたい場合は、以下のような届出も必要です。

● 課税事業者選択届出書

● 適格請求書発行事業者の登録申請書

原則として、課税売上高が1,000万円を超える場合は課税事業者、課税売上高が1,000万円以下の場合は免税事業者となり、課税事業者には消費税の納付義務があります。ただし、1,000万円以下の事業者でも、課税事業者を選択し、適格請求書発行事業者の登録を受けることができます。

開業する際に課税事業者を選択したい場合は、「課税事業者選択届出書」を提出しましょう。ただし、「適格請求書発行事業者の登録申請」を行えば課税事業者となるため、その場合は別途「課税事業者選択届出書」を提出する必要はありません。

また、開業にあたって配偶者や親族に給料を払う場合などは、次のような届出の提出も必要になります。

● 青色事業専従者給与に関する届出・変更届出書

● 給与支払事務所等の開設・移転・廃止届出書

● 源泉所得税の納期の特例の承認に関する申請書

青色事業専従者(青色申告を行う人と生計を一にする親族・配偶者)の給与額を経費に計上したい場合は、「青色事業専従者給与に関する届出・変更届出書」の提出が必要です。

給与の支払事務を行う事務所を開設した場合は、「給与支払事務所等の開設・移転・廃止届出書」を提出しなければなりません。

また、従業員が10人未満である場合、源泉所得税の納付を年2回にまとめて行える特例制度があり、それを受けたい場合は「源泉所得税の納期の特例の承認に関する申請書」が必要です。

開業届を提出するとどんなメリットがあるの?

ここからは、開業届を提出するメリットについてみていきます。

青色申告で確定申告できる

1つ目のメリットは「青色申告が適用される」ことです。所得が20万円超になった際に確定申告が必要になりますが、開業届を提出している個人事業主の場合は青色申告と白色申告を選択します。

青色申告を選択すると最大で65万円の青色申告特別控除を受けられ、所得税や住民税など節税効果が期待できます。ただし、青色申告を選択する場合は開業後2カ月以内に「青色申告承認申請書」の手続きが必要です。

青色申告特別控除は65万円、55万円、10万円と控除額が決まっています。各控除の条件は次のとおりです。

・65万円:複式簿記による帳簿と電子申告

・55万円:複式簿記による帳簿

・10万円:単式簿記による帳簿

事業用の銀行口座を開設できる

就労証明になる

3つ目のメリットは「就労証明になる」ことです。保育園や学童を利用する際に、就労証明書(就労状況申告書)の提出が必要になります。個人事業主の場合は就労証明書の添付書類として、開業届の写しを求められることが多いです。

もし、保育園や学童に通っている子どもがいる場合や、これから通わせる予定の人は開業届を提出しておくことで、子どもを保育園や学童に預けやすくなるでしょう。

融資の審査やオフィス契約にも使える

4つ目のメリットは「融資の審査やオフィスの契約にも使える」ことです。事業内容によっては自宅とは別に事務所や倉庫の賃貸が必要な方もいるでしょう。その際の賃貸借契約にも開業届の写しが必要となるケースがあります。

また、事業規模によっては、運用資金として金融機関から融資を受けたいこともあるかもしれません。そのような場合にも開業届の写しが必要です。

開業届を提出するデメリットはある?

開業届を提出するメリットについて解説してきましたが、その一方でデメリットも存在します。ここからは開業届を提出するデメリットについてみていきましょう。

扶養を外れる可能性がある

1つ目のデメリットは「扶養から外れる可能性がある」ことです。いままで健康保険や年金などの社会保険について配偶者の扶養に入っていた場合は、個人事業主となり、開業届を提出することで扶養から外れてしまう可能性があります。

扶養から外れる要件は各健康保険組合によって異なり、一定以上の所得を超えた場合に外れる組合もあれば、開業すると原則扶養から外れる組合も存在します。したがって、開業したあとも配偶者の扶養に入ることを希望している場合は、事前に配偶者側の健康保険組合の規定を確認しておくといいでしょう。

扶養から外れてしまうと、第1号被保険者に該当することになり、国民年金や国民健康保険などの社会保険料を自己負担することになるため注意が必要です。

失業給付がもらえない可能性がある

2つ目のデメリットは「失業給付がもらえない可能性がある」ことです。失業給付は失業中の方が生活に困窮することなく次の再就職先を見つけられるよう支援する制度です。開業届を提出すると自分で事業を進めていくため、再就職の意思がないとみなされてしまい、その結果、失業給付をもらえなくなる可能性があります。

ただし、失業給付をもらえなくなった場合でも、再就職手当が支給される可能性がありますので、気になる方は一度ハローワークに確認してみてもいいでしょう。

青色申告の場合経理事務が発生する

3つ目のデメリットは「青色申告の場合は経理事務が発生する」ことです。前述で解説したとおり、開業届を提出し、青色申告を選択することで最大65万円の青色申告特別控除が適用されます。しかし、65万円の控除を適用するためには、売上や費用が発生した都度、仕訳を行う「複式簿記」での帳簿管理が必要です。

白色申告の場合や10万円の控除を選択した場合は、単式簿記といわれる現金や預金の入出金をベースにする「現金主義会計」を用いた簡単な経理処理で済みます。単式簿記に比べて仕訳処理が複雑な複式簿記を面倒に感じる方もいるかもしれません。

もし、10万円の控除で問題ないと考えている方は単式簿記を選択してもいいでしょう。また、複式簿記の仕訳が苦手だけど、65万円の控除をどうしても活用したい方は、税理士などに仕訳を代行してもらうのも選択肢の一つです。

開業届よくある疑問を解消!

ここからは開業届によくある疑問を解消していきましょう。

副業でも開業届は必要?

副業の収入金額が小さい場合は、開業届の提出は必要ありません。ただし、一時的でなく継続的に行われ、事業性が高いと判断される場合は、開業届が必要になる場合があります。

税金面でのさまざまな優遇措置を受けられる青色申告は、開業届や青色申告承認申請書の提出が必要です。また、青色申告特別控除は、事業所得、事業的規模の不動産所得や山林所得がなければ適用を受けることができません。

基本的に副業の場合は年間所得が300万円以下であれば雑所得か一時所得に該当するといわれますが、帳簿書類の保存があれば、原則として事業所得に区分されると定められています。副業の所得額が増えてきた際に、青色申告を行って節税したいと考える場合は、開業届を提出してもいいかもしれません。

開業届は会社にバレる?

基本的には開業届の提出が要因で会社にバレることはありません。副業が会社にバレる要因のひとつとして「確定申告を行うことで翌年の住民税が増えてしまう」ことが挙げられます。副業で得た収入は総所得に加算され、翌年の住民税が増えてしまいます。この増加分が会社の給与から天引きされるため、会社の経理担当から不審に思われてしまうのです。

諸事情により会社に副業をバレたくない方もいるかもしれません。副業の収入が給与所得以外であれば、確定申告をする際の申告書で「住民税に関する事項」について、「普通徴収」を選択するようにしましょう。そうすることで、副業で得た所得に対しての住民税が会社ではなく、自宅に届くようになります。

開業届の提出に費用はかかる?

開業届の提出手続きに、費用はかかりません。0円で申請が行えます。ただし、郵送で提出する際は、郵便料金がかかります。

なお、個人情報開示請求の手続きを行い、開業届の写しを交付してもらう場合には、300円(オンライン申請の場合は200円)の手数料が必要です。

個人事業主・フリーランスの開業時におすすめのクレジットカード

個人事業主やフリーランスの開業時におすすめなのが、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード」です。

個人用と事業用の支出を容易に区別できることはもちろん、申し込みの際に必要なものは本人確認書類のみで、決算書や登記簿謄本などは必要ありません。

年会費は22,000円(税込)。追加カードを年会費3,300円(税込)で9枚まで発行でき、追加カードの利用分はメインカードの経費に入れることが可能です。また、法務や会計といったビジネスに役立つ付帯サービス・優待特典が充実し、コスト削減、経費精算の効率化、経理の透明化を実現できます。

>>セゾンプラチナ・ビジネス・アメリカン・エキスプレス(R)・カードの詳細はこちら