システム利用料の勘定科目は何が適切?仕訳例や注意点をご紹介

システム利用料とは

システム利用料とは、特定のソフトやシステム、グループウェアなどを利用する際に支払う料金です。システム運用費用や維持管理費用、ソフトの月額費用、メンテナンス費用などが該当し、サービス形態や支払い方法によって勘定科目を使い分けることができます。

システム利用料の勘定科目は何を選択すべき?

システム使用料の会計処理において、明確な法的規定は存在しないため、企業ごとに独自の勘定科目を使用しても問題ありません。

システム利用料の勘定科目は、一般的に「消耗品費」や「通信費」がよく使われます。ただし、システムの契約形態や費用によって仕訳方法が変わります。下記が主な勘定科目です。

| ・消耗品費(10万円未満の買い切り型・PCインストール型の場合) ・通信費(クラウド型の場合) ・ソフトウェア(10万円以上の買い切り型・PCインストール型の場合) ・支払手数料(システムの利用料や更新料、月額費用など) ・システム利用料(※独立科目) |

それぞれ3章以降で具体的に説明します。

システム利用料の勘定科目を独立科目として設定することも

企業によって勘定科目は異なりますが、「システム利用料」を独立科目として設定されるケースもあります。独立科目として設定することでシステム関連費用を一括で管理でき、費用の把握が容易になります。また、通信費と明確に区別できるため、費用の発生状況を即座に確認できます。

ほかにも、システム投資の効果測定・コスト分析が正確に行えるようになり、有用な経営判断に役立てられます。

買い切り型のシステムの勘定科目・仕訳例

10万円未満の高額なシステムの場合

買い切り型のシステム・ソフトの勘定科目は「消耗品費」として計上するケースが多いです。

消耗品費は、”使用可能期間が1年未満か取得価額が10万円未満の什器備品の購入費”※と定義されるため、10万円未満の買い切り型・PCインストール型のシステムは消耗品費に該当します。

※引用:国税庁|帳簿の記帳のしかた-事業所得者用

<仕訳例>

8万円のシステムを購入する場合

| 借方 | 貸方 | ||

| 消耗品費 | 80,000円 | 普通預金 | 80,000円 |

10万円以上の高額なシステムの場合

もし買い切り型・PCインストール型で費用が10万円以上する場合は、無形固定資産として資産計上できるため、「ソフトウェア」として計上できます。その際、減価償却も必要になります。

高額システム導入時の会計処理について、繰延資産としての処理方法と減価償却の考え方を詳しく解説します。

<繰延資産としての処理>

高額なシステム導入費用は、将来の収益に貢献する性質を持つため、繰延資産として処理することが適切です。開発費用の計上にあたっては、システムの構築に直接関連する費用を特定し、資産計上の範囲を明確にする必要があります。

システム開発費用には、外部委託費用、ライセンス料、導入時のコンサルティング費用などが含まれます。これらの費用は、発生時に一括で費用計上するのではなく、繰延資産として計上し、その効果が及ぶ期間にわたって償却を行います。

償却期間の設定では、システムの技術的陳腐化や経済的耐用年数を考慮します。一般的には5年以内の期間で設定されることが多く、税務上も認められています。この期間は、システムの更新サイクルや事業計画との整合性を確保する必要があります。

<減価償却の考え方>

減価償却の方法は、定額法と定率法の二つが主に用いられます。定額法では、取得価額から残存価額を控除した償却可能額を耐用年数で除して、毎期同額の償却費を計上します。この方法は、費用の平準化が図れる利点があります。

一方、定率法では、期首帳簿価額に一定の償却率を乗じて償却費を算出します。初年度の償却費が大きく、その後徐々に減少していく特徴があります。技術革新の早いシステムの場合、この方法が実態をより適切に表すことがあります。

償却開始時期は、システムが本稼働を開始し、実際に事業用に提供された時点とします。開発期間中の費用は建設仮勘定として計上し、本稼働時点で繰延資産に振り替えて償却を開始します。また、システムの大規模な機能追加や改修が行われた場合は、その部分を別途資産計上し、償却を行うことも検討する必要があります。

<仕訳例>

30万円のシステム購入で、耐用年数5年の場合

| 日付 | 借方 | 貸方 | ||

| 4月1日 | ソフトウェア | 300,000円 | 普通預金 | 300,000円 |

仕訳した年度末に減価償却した費用を記載します。

| 日付 | 借方 | 貸方 | ||

| 12月31日 | 減価償却費 | 60,000円 | ソフトウェア | 60,000円 |

クラウド型のシステム・ソフトの勘定科目

クラウド型はものを購入したというよりは、インターネット環境を利用したという扱いになるため、通信費に該当します。

通常販売されているクラウド型のシステムは月額で利用することが多いため、毎月通信費として計上することになります。もしくは、月額利用料を支払手数料と計上することも可能です。

<仕訳例>

月額1万円のクラウド型システムをクレジットカードで支払った場合

| 借方 | 貸方 | ||

| 通信費 (支払手数料) |

10,000円 | 未払金 | 10,000円 |

利用代金が引き落とされるときは下記のように記帳

| 借方 | 貸方 | ||

| 未払金 | 10,000円 | 預金 | 10,000円 |

AWSといったレンタルサーバー代の勘定科目は?

AWSはAmazon Web Servicesの略称で、Amazonが提供する世界最大規模のクラウドコンピューティングサービスです。昨今では、AWSのようなレンタルサーバーを使う企業が増えており、事業活動に必要な経費として全額を計上することが可能です。

AWSのシステム費用は、「通信費」に該当します。業務に使用する以下の費用は、すべて通信費の扱いです。

・電話料金

・郵便料金、宅配便の運賃

・インターネット利用料

・NHK受信料やケーブルテレビの利用料

しかし一般的な通信費とは性質が異なります。通信費には電話料金、郵便料金、インターネット利用料などが含まれますが、AWSのシステム費用は単なる通信サービスではなく、クラウドインフラストラクチャーの利用料という特徴を持ちます。具体的には、サーバーの利用、データの保管、システム環境の提供など、より高度なITサービスの利用料金としての性質を持っています。

AWSの会計処理は「別項目」がおすすめ

AWS利用料は通信費として扱われるとはいえ、郵送料金などと一緒に会計処理すると、通信費の勘定項目の範囲の広さから費用管理が困難になります。AWSの費用については「サーバー費」「インターネット通信費」「システム利用料」など別項目の勘定科目を設定して計上する方が、管理上明確になるためおすすめです。

補助科目の活用方法

システム利用料の管理をより詳細に行うため、補助科目を効果的に活用しましょうサービスごとの費用管理では、EC2やS3などのAWSの各サービスを個別に把握できます。また、プロジェクトや部門ごとの原価管理も可能となり、より精緻な経営分析が実現できます。これにより、システム投資の最適化や、部門ごとのコスト管理が容易になります。

具体的な仕訳例

AWSの月額利用料金の仕訳例について、詳しく説明します。

<仕訳例>

システム利用料100,000円(税抜)をクレジットカードで支払う場合

| 借方 | 貸方 | ||

| システム利用料 | 100,000円 | 未払金 | 110,000円 |

| 仮払消費税 | 10,000円 | ||

Amazonは登録外国事業者(登録番号00004)であるため、支払った費用は課税仕入れとなり、消費税の仕入税額控除の対象となります。そのため、消費税額を仮払消費税として別建てで計上します。

この仕訳を行う際に、利用料金は通常クレジットカード払いとなるため、支払時に未払金から預金への振替仕訳が必要となります。また、帳簿および請求書には、役務提供者の名称や登録外国事業者番号などの法定事項の記載が必要です。継続性の原則に基づき、一度採用した会計処理は継続して行う必要があります。

契約形態別のAWSの会計処理

AWSの料金体系は、稼働時間に応じて支払う従量制(オンデマンドインスタンス)と長期利用を前提として契約するRI(リザーブドインスタンス)のふたつがあります。RI契約の場合は、前払いが発生するため、従量制とは会計処理が異なる点に注意が必要です。

<従量課金方式の処理>

従量課金方式は、AWSの基本的な料金形態です。実際の使用量に応じて料金が発生し、月末に利用実績が確定します。料金は翌月に請求され、通常はクレジットカードでの支払いとなります。

具体的な会計処理としては、月末時点で確定した利用料を計上します。例えば、1月分の利用料が2月に請求される場合、1月末時点で未払金として計上し、2月の支払時に決済処理を行います。

<リザーブドインスタンス方式の処理>

RI(リザーブドインスタンス)とは、一定期間の契約で利用時の料金割引を受けられるものです。長期での利用が確定している場合なら、大幅に経費を節減できます。AWSの場合、1年または3年のRI契約が可能です。

RIには、スタンダード型とコンバーティブル型の2種類があります。スタンダード型は最大72%の割引が適用されますが、インスタンスタイプの変更ができません。一方、コンバーティブル型は最大54%の割引となりますが、インスタンスタイプの変更が可能で、より柔軟な運用が可能です。

支払い方式は、全額前払い、一部前払い、前払いなしの3つから選択できます。全額前払いが最も割引率が高く、前払いなしは毎月定額の支払いとなります。

RIを契約した場合の会計処理は、前払い部分と月額利用料の2段階で行います。

<仕訳例>

1年分120万円(税別)のRIを契約し、前払いする場合

契約時

| 借方 | 貸方 | ||

| 前払費用 | 1,200,000円 | 未払金 | 1,320,000円 |

| 仮払消費税 | 120,000円 | ||

毎月の振替時

| 借方 | 貸方 | ||

| システム利用料 | 100,000円 | 前払費用 | 100,000円 |

このように、前払い費用を毎月均等に費用計上していくことで、期間損益計算の適正化を図ります。

システム利用料の税務上の注意点

勘定科目は継続して適用する

会計処理する際は、原則に沿って計上することが必要です。

まず、一度選択した会計処理方法は継続して適用する必要があります。これは会計の基本原則である継続性の原則に基づくものです。途中で変更すると、経営状況の把握が困難になるなど、税務調査で不正な計上を疑われる可能性があるためです。

また、社内での処理方法を統一し、一貫性を保つことが求められます。さらに、すべての取引に関して適切な証憑を保管し、必要に応じて提示できる体制を整えることも重要です。

登録外国事業者のシステム導入は消費税の仕入税額控除が適用される

先述の通り、AWSのように登録外国事業者(国外事業者で国税庁長官の登録を受けたもの)と取引をする場合、消費税が上乗せされているため消費税の仕入税額控除が適用されます。

具体的に説明すると、AWSの場合、事業者に限らず利用できるサービスであることから「消費者向け電気通信利用役務の提供」と位置付けられています。Amazonが申告納税義務を負い消費税を納めているなか、実際にはAWSの利用料に消費税が上乗せされていることから、消費税の仕入額控除の対象となっているのです。

ただし、控除を適用するには、以下の要件を満たす必要があります。

<控除の要件>

・登録外国事業者から発行される適格請求書(インボイス)の保存が必須

・取引内容や金額、消費税額などを帳簿に正確に記載する

・消費税の申告を期限内に行うこと

<必要な証憑類>

必要な証憑類としては、登録外国事業者が発行するインボイス、取引明細書および支払いを証明する書類(クレジットカード利用明細など)があります。これらは電子データでの保存も可能ですが、保存にあたっては真実性や可視性の確保が求められます。

登録外国事業者からの仕入については登録外国事業者番号も必要ですので、漏れのないようにしましょう。

出典:国境を越えた役務の提供に係る消費税の課税関係について

システム利用料の実務上の管理ポイント

システム利用料は課税対象となる可能性が高いため、インボイス制度が適用される場合が多いです。その際、証憑類は原則7年間保存する必要があります。

<保存する証憑類>

・適格請求書

・納品書

・契約書

・支払いの記録(銀行の取引履歴、クレジットカードの利用明細など)

電子データで保存する場合、真実性の確保が重要です。データの改ざんを防止するため、タイムスタンプを付与し、データの作成日時や内容の変更履歴を正確に記録しましょう。さらに、保存されたデータは、取引年月日、取引金額、その他の記録項目で容易に検索できる状態を維持する必要があります。

また、クレジットカード支払いの場合は、カード会社の利用明細も合わせて保管します。これらの資料は、取引の実在性を証明するために欠かせない重要な証拠となります。

加えて、税務調査に備える場合は、システム利用の実態を説明する資料も準備しておきましょう。事業におけるシステムの利用目的や必要性、費用対効果などを説明できる資料を用意することで、経費性の説明がスムーズになります。特に高額な利用料が発生している場合は、その必要性や合理性を説明できる資料を準備しておくことが重要です。

もしシステム構成や利用料金の大きな変動があった場合は、その理由と経緯を記録しておくことで説明が容易になります。証憑類は保管だけでなく、定期的な確認と更新を行いましょう。

システム利用料の支払いはセゾン・ビジネス プロ・カードがおすすめ

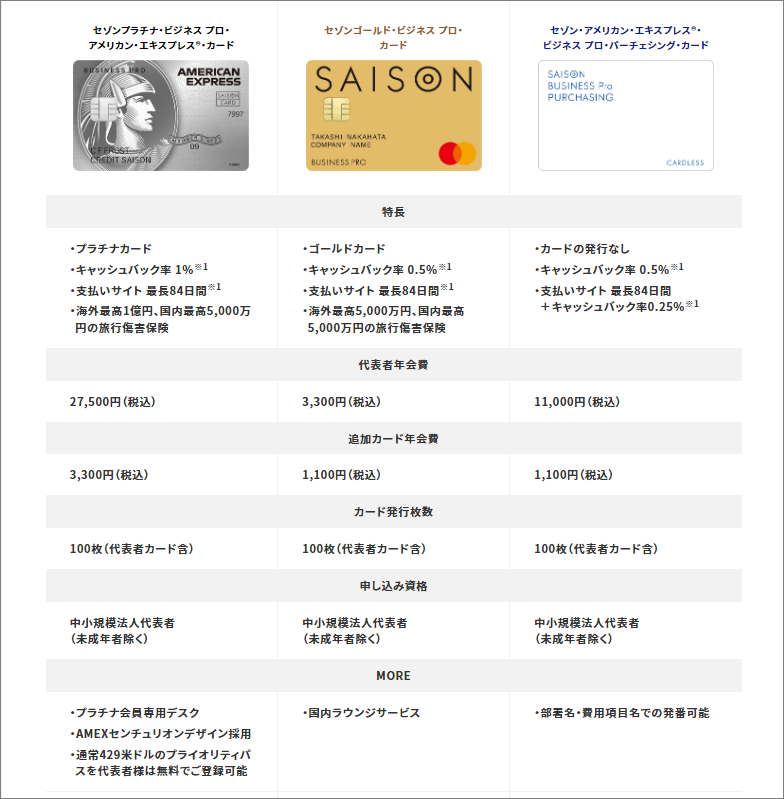

AWSのように、支払いが原則クレジットカード払いのシステムもあります。その場合におすすめの法人カードは、セゾン・ビジネスプロ・カードです。 セゾン・ビジネスプロ・カードには、

プロ・カードは、キャッシュバック機能もある法人カードです。追加カードは99枚まで発行可能で、従業員の仮払い立てや切り替え払いが不要になり、経費の管理工数をなお、利用明細はWEB限定で、過去1 5ヶ月月分を24時間365日確認・PDFやCSVで出力できます。

bussinesscard02.png)

bussinesscard02_sp.png)

・セゾンプラチナ・ビジネスプロ・アメリカン・エキスプレス®・カード

の3種類ありがとうございますこの機会にぜひセゾン・ビジネスプロ・カードをご検討ください。