年金から引かれるものとは?計算方法や早見表でわかりやすく解説

掲載日:

年金の「支給額」と「手取り額」は違う!

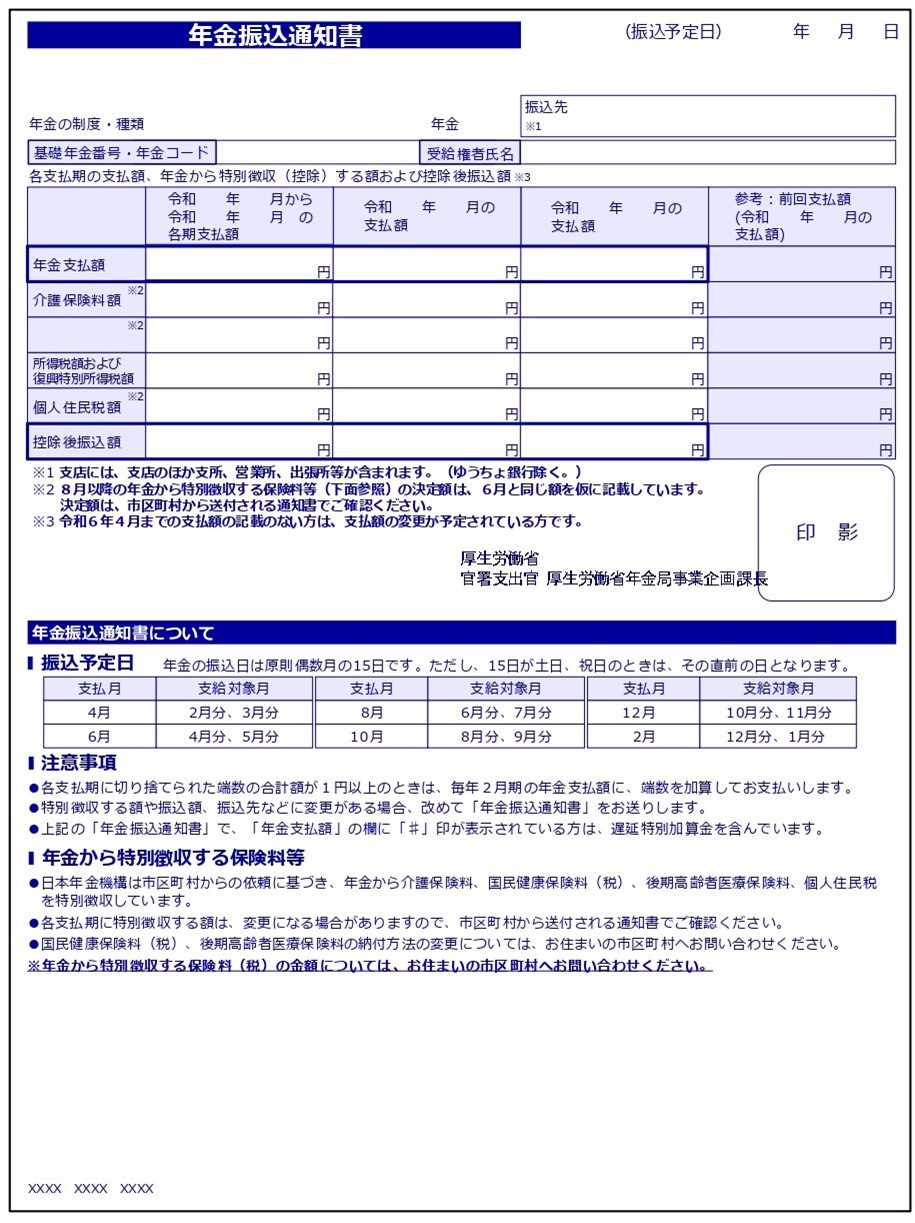

年金の「支給額」と「手取り額」は異なるものです。年金の決定通知書に記載されている「年金支払額(支給額)」は、税金や社会保険料が差し引かれる前の年金額です。一方、「控除後振込額」には、年金支払額から税金や社会保険料が差し引かれた後の手取り額が記載されています。

引用:日本年金機構|年金振込通知書

年金の支給額から差し引かれる税金や社会保険料は、以下のとおりです。

- 所得税

- 住民税

- 社会保険料(健康保険料・介護保険料)

これらの税金や社会保険料が差し引かれるため、年金の手取り額は支給額よりも少なくなります。年金の支給額から手取り額を計算し、老後の生活設計に役立てましょう。

年金から引かれるものとは?

年金からは税金や社会保険料が差し引かれます。年金から差し引かれる税金と社会保険料は、以下のとおりです。

- 所得税

- 住民税

- 介護保険料

- 国民健康保険料

- 後期高齢者医療保険料

以下にてそれぞれを詳しく解説します。

所得税

年金から引かれるものの一つに所得税があります。公的年金は所得税の課税対象となる「雑所得」に分類され、年金額が一定以上の場合は源泉徴収されます。

年金から所得税が源泉徴収されるのは、以下のような人です。

- 65歳未満:年金額が年間108万円超

- 65歳以上:年金額が年間158万円超

上記の金額は目安であり、各種控除の適用により非課税で受け取れる年金額は変わります。たとえば、同一生計の配偶者のその年の所得の見積額が95万円未満であれば、配偶者控除が適用されます。所得税の各種控除を受けるには、「扶養親族等申告書」の提出が必要です。扶養親族等申告書を提出した場合に源泉徴収される所得税額(復興特別所得税含む)は、以下の計算式で求めます。

源泉徴収税額 =(年金支給額-社会保険料-各種控除額)×5.105%

源泉徴収された所得税は確定申告で過不足を精算する必要がありますが、年金受給者には確定申告不要制度があります。確定申告不要制度は、以下の条件にいずれも該当する人が対象となります。

- 公的年金等の収入金額の合計額が400万円以下かつその全部が源泉徴収の対象

- 公的年金等に係る雑所得以外の所得金額が20万円以下

住民税

年金から引かれる税金には所得税以外に住民税があります。住民税とは都道府県民税と市町村民税を合わせたもので、住んでいる地域の自治体に納める税金です。

年金から住民税が天引き(特別徴収)されるかどうかは、年金の種類や年金額によって決まります。65歳以上で老齢もしくは退職を支給事由とする年金を受給していて、年間の受給額が18万円以上の人は住民税の特別徴収の対象です。

住民税は、前年の所得に応じてかかる「所得割」と全員に均等にかかる「均等割」で構成されていて、それぞれの合計が住民税額となります。公的年金における「所得」とは、収入金額から公的年金等控除額を差し引いた金額です。

所得割と均等割の税額は以下のとおりです。

- 均等割:一律5,000円

- 所得割:所得×10%

住民税は原則として税率や算出方法はどの自治体でも上記のとおりで、所得や扶養など同じ条件であれば全国どこでも同額になります。ただし、一部の自治体では環境保全等を目的とした超過課税をしています。

介護保険料

年金から天引きされるものは税金以外に社会保険料があり、介護保険料はその一つです。介護保険料とは介護保険制度の運営に必要な費用を賄うために、40歳以上の人から徴収される保険料を指します。

年金から介護保険料が天引きされるのは65歳以上の年金受給者で、年間の受給額が18万円以上の人です。

介護保険料の金額は、各自治体の条例で定められています。たとえば、東京都江東区の第1号被保険者(65歳以上の人)の介護保険料は18の所得段階に分かれています。令和6年度(2024年度)からの介護保険料基準額(第1号被保険者1人あたりの平均的な負担額)は月額6,200円で、各段階の料率を乗じて保険料額が決定する仕組みです。

具体的な保険料の例は、後述する手取り額のシミュレーションで紹介します。

国民健康保険料

年金から天引きされる社会保険料には、国民健康保険料もあります。国民健康保険は被用者保険、後期高齢者医療制度に加入されていない人を対象とした医療保険制度で、国民健康保険料はその保険料です。

国民年金保険料を年金から天引きされるのは、以下のいずれにも該当する人です。

- 65歳以上75歳未満で後期高齢者医療制度の該当者でない年金受給者

- 年間の年金受給額が18万円以上

- 介護保険料と国民健康保険料の1回の支払額の合計が1回の年金支給額の2分の1以下

国民健康保険料は世帯ごとに計算され、算定方法については自治体ごとに条例などで定められています。具体的な保険料の例は後述する手取り額のシミュレーションで紹介するので、参考にしてください。

後期高齢者医療保険料

後期高齢者医療保険料とは、後期高齢者医療制度の被保険者が負担する保険料です。75歳になるとそれまで国民健康保険に加入していた人はすべて、後期高齢者医療制度に移行します。

後期高齢者医療保険料を年金から天引きされるのは、以下のいずれにも該当する人です。

- 75歳以上または、65歳以上75歳未満で後期高齢者医療制度に該当する年金受給者

- 年間の年金受給額が18万円以上

- 介護保険料と後期高齢者医療保険料の1回の支払額の合計が1回の年金支給額の2分の1以下

後期高齢者医療制度は都道府県単位の後期高齢者医療広域連合が運営しており、保険料の額は都道府県ごとに条例によって定められます。国民健康保険料は世帯単位で計算されますが、後期高齢者医療保険料は被保険者ごとに個人単位で計算される仕組みです。また、保険料額は「均等割」と「所得割」の合計で決まります。均等割は広域連合ごとの一律の金額、所得割は被保険者の所得金額に広域連合ごとの所得割率を乗じて計算します。

年金の手取り額はいくら?シミュレーション

年金から天引きされる金額はどのくらいで、手取りはいくらになるでしょうか。ここでは単身の場合と夫婦2人のケースでシミュレーションしてみましょう。

まずは、以下のような条件の単身者の年金の手取り額を計算してみます。

単身の場合

【条件】

- 居住地:東京都江東区

- 年齢:70歳

- 65歳から年金受給開始

- 収入は公的年金のみ

- 税の計算には基礎控除・社会保険料控除・公的年金所得控除を適用

- 計算は令和6年度を基準とする

- 軽減額等を考慮しない概算額であること

【年金収入が120万円】

【雑所得】

65歳以上で公的年金の収入金額が300万円未満の場合の雑所得は収入金額から110万円を差し引きます。

10万円(120万円-110万円)

【国民健康保険料】

均等割:6万5,600円

所得割:0円

合計:6万5,600円

【介護保険料】

雑所得が基礎控除(43万円)を下回るため、住民税は非課税となります。

2万9,760円(第2段階)

【所得税(および復興特別所得税)】

所得控除:48万円(基礎控除)+9万5,360円(社会保険料控除)=57万5,360円

所得税:0円(雑所得<所得控除)

【住民税】

合計所得金額(10万円)が45万円以下のため、均等割も所得割も課されません。

住民税: 0円

【税・社会保険料合計】

9万5,360円(6万5,600円+2万9,760円)

【世帯の年金手取り額】

110万4,640円(120万円-9万5,360円)

【年金収入が180万円】

【雑所得】

70万円(180万円-110万円)

【国民健康保険料】

均等割:6万5,600円

所得割:3万1,023円

合計:9万6,623円

【介護保険料】

8万5,560円(第6段階)

【所得税(および復興特別所得税)】

所得控除:48万円(基礎控除)+18万2,183円(社会保険料控除)=66万2,183円

所得金額:70万円-66万2,183円=37,000円(千円未満切り捨て)

所得税:1,850円(3万7,000円×5%)

【住民税】

所得控除:43万円(基礎控除)+18万2,183円(社会保険料控除)=61万2,183円

所得金額:70万円-61万2,183円=87,000円(千円未満切り捨て)

所得割額:8万7,000円×10%=8,700円

均等割額:5,000円

住民税合計:1万3,700円

【税・社会保険料合計】

19万7,733円(9万6,623円+8万5,560円+1,850円+1万3,700円)

【世帯の年金手取り額】

160万2,267円(180万円-19万7,733円)

2人暮らしの場合

【条件】

- 居住地:東京都江東区

- 年齢:夫70歳、妻68歳

- 65歳から年金受給開始

- 夫婦とも収入は公的年金のみ

- 税の計算には基礎控除・社会保険料控除・公的年金所得控除・配偶者控除を適用

- 計算は令和6年度を基準とする

- 軽減額等を考慮しない概算額であること

【年金収入が260万円(夫180万円、妻80万円)】…パターンA

このケースは厚生年金に加入していた夫と、専業主婦だった妻の世帯を想定しています。

【雑所得】

夫:70万円(180万円-110万円)

妻:0円(80万円-110万円)

【国民健康保険料(世帯分)】

均等割:13万1,200円

所得割:3万1,023円

合計:16万2,233円

【介護保険料】

妻は所得が0円のため住民税非課税、夫も基礎控除(43万円)と配偶者控除(33万円)を適用すると住民税は非課税となります。

夫:4万8,360円(第3段階)

妻:2万1,120円(第1段階)

合計:6万9,480円

【所得税(および復興特別所得税)】

夫の所得控除:48万円(基礎控除)+21万593円(社会保険料控除)+38万円(配偶者控除)=107万593円

よって夫の所得は0円のため、所得税は0円

妻の所得控除:48万円(基礎控除)+2万1,120円(社会保険料控除)=50万1,120円

よって妻の所得は0円のため、所得税は0円

夫:0円

妻:0円

【住民税】

夫の所得控除:43万円(基礎控除)+21万593円(社会保険料控除)+33万円(配偶者控除)=97万593円

よって夫の所得は0円のため、住民税は0円

妻の所得控除:43万円(基礎控除)+2万1,120円(社会保険料控除)=45万1,120円

よって妻の所得は0円のため、住民税は0円

夫:0円

妻:0円

【税・社会保険料合計】

23万1,713円(16万2,233円+6万9,480円)

【世帯の年金手取り額】

236万8,287円(260万円-23万1,713円)

【年金収入が350万円(夫200万円、妻150万円)】…パターンB

【雑所得】

夫:90万円(200万円-110万円)

妻:40万円(150万円-110万円)

【国民健康保険料(世帯分)】

均等割:13万1,200円

所得割:5万4,023円

合計:18万5,203円

【介護保険料】

妻の所得は基礎控除(43万円)以下のため住民税非課税、夫も基礎控除(43万円)と配偶者控除(33万円)と社会保険料控除を適用すると住民税は非課税となります。

夫:4万8,360円(第3段階)

妻:4万8,360円(第3段階)

合計:9万6,720円

【所得税(および復興特別所得税)】

夫の所得控除:48万円(基礎控除)+23万3,563円(社会保険料控除)+38万円(配偶者控除)=109万3,563円

よって夫の所得は0円のため、所得税は0円

妻の所得控除:48万円(基礎控除)+4万8,360円(社会保険料控除)=52万8,360円

よって妻の所得は0円のため、所得税は0円

夫:0円

妻:0円

【住民税】

夫の所得控除:43万円(基礎控除)+23万3,563円(社会保険料控除)+33万円(配偶者控除)=99万3,563円

よって夫の所得は0円のため、住民税は0円

妻の所得控除:43万円(基礎控除)+4万8,360円(社会保険料控除)=47万8,360円

よって妻の所得は0円のため、住民税は0円

夫:0円

妻:0円

【税・社会保険料合計】

28万1,923円(18万5,203円+9万6,720円)

【世帯の年金手取り額】

321万8,077円(350万円-28万1,923円)

2人暮らしでどちらかが亡くなった場合

夫婦2人暮らしでどちらかが亡くなった場合の年金の手取り額も見ていきましょう。ここでは上記の例で夫が亡くなり、68歳の妻が老齢年金と遺族年金を受け取るケースを試算します。

【年金収入が160万円(うち遺族年金80万円)】

上記のパターンAのケースで夫が亡くなった場合で、妻の受け取る年金が老齢年金80万円、遺族年金80万円のケースを考えてみます。

【雑所得】

遺族年金は非課税のため、老齢年金のみが雑所得の対象となります。

0円(80万円-110万円)

【国民健康保険料】

均等割:6万5,600円

所得割:0円

合計:6万5,600円

【介護保険料】

雑所得が0円のため、住民税は非課税となります。

2万1,120円(第1段階)

【所得税】

雑所得が0円のため、所得税は非課税となります。

0円

【住民税】

0円

【税・社会保険料合計】

8万6,720円(6万5,600円+2万1,120円)

【世帯の年金手取り額】

151万3,280円(160万円-8万6,720円)

【年金収入が160万円(うち遺族年金10万円)】

次に上記のパターンBのケースで夫が亡くなった場合で、妻の受け取る年金が老齢年金150万円、遺族年金10万円のケースを考えてみます。

【雑所得】

遺族年金は非課税のため、老齢年金のみが雑所得の対象となります。

40万円(150万円-110万円)

【国民健康保険料】

均等割:6万5,600円

所得割:0円

合計:6万5,600円

【介護保険料】

雑所得が基礎控除(43万円)以下のためのため、住民税は非課税となります。

4万8,360円(第3段階)

【所得税】

雑所得が基礎控除(48万円)以下のため、所得税は非課税となります。

所得税:0円

【住民税】

住民税:0円

【税・社会保険料合計】

11万3,960円(6万5,600円+4万8,360円)

【世帯の年金手取り額】

148万6,040円(160万円-11万3,960円)

妻が専業主婦だった世帯の夫が亡くなった場合、遺族厚生年金全額と自分の老齢基礎年金を受け取れます。一方、共働きの夫が亡くなったとき、妻は自分の老齢厚生年金の全額を受給し、遺族厚生年金は老齢厚生年金との差額のみを受給します。

いずれの場合も夫の年金額が多いほど、遺族年金の金額も多くなります。

ただし、年金の給付水準は今後も低下する見通しであり、第3号被保険者制度の見直しの必要性が厚生労働省の審議会で議論される動きもあります。将来的に年金額の水準は下がると考えたほうがよいでしょう。

年金の手取り額早見表

年金の収入金額ごとに手取り額がいくらになるかを一覧表で紹介します。

| 年金収入 | 年金の手取り金額 (65歳以上の場合)※ | 手取り率 |

|---|---|---|

| 100万円 | 90万4,640円 | 90.46% |

| 120万円 | 110万4,640円 | 92.05% |

| 150万円 | 138万6,040円 | 92.40% |

| 180万円 | 160万2,267円 | 89.01% |

| 200万円 | 175万2,737円 | 87.64% |

| 250万円 | 211万9,327円 | 84.77% |

| 300万円 | 249万5,577円 | 83.19% |

- 65歳未満の人は第2号被保険者であり、介護保険料は主に給与から控除され、社会保険料の天引きはされないため、65歳以上のみを対象とします。

一部例外はありますが、年金収入が増えるほど手取り率は下がることがわかります。年金額の増加に伴い、社会保険料と税額が増えるためです。

老後に備えておきたいなら「新NISA」がおすすめ!

NISA(少額投資非課税制度)は運用で得た利益に課税されない制度で、老後資金の準備にも適しています。NISAは2024年からそれまでの制度から刷新され、資産形成にとても有利になりました。

2024年からの新NISAには以下のような特徴があります。

- つみたて投資枠と成長投資枠が併用可能

- 非課税期間が撤廃され、無期限化

- つみたて投資枠は120万円、成長投資枠は240万円(合計360万円)と年間の非課税投資枠を拡充

新NISAの活用では、「長期・積立・分散」の効果を得る投資信託の積立投資が初心者にも適しています。投資信託を始めるなら、外部の評価機関で高い評価を受けており、初めての投資で迷う場合でも、電話や対面でじっくり相談ができる会社などがおすすめです。

セゾンの「新NISA」に関するサービスはこちらから

まとめ

年金から天引きされる主なものは所得税、住民税、介護保険料、国民健康保険料、後期高齢者医療保険料です。単身や夫婦、配偶者が亡くなったケースでの手取り額は、年金収入が増えるほど手取り率が下がります。年金の手取り額を正しく理解し、老後の生活設計に役立てましょう。また、年金だけでは不足する老後資金の準備には、新NISAを活用するとよいでしょう。

.jpg?auto=compress%2Cformat&w=400)